ДОЛГОВОЕ БРЕМЯ

У вас трудная жизненная ситуация?

Много долгов по кредитам и займам?

Вы не можете выполнять требования?

Испытываете давление коллекторов?

Есть угроза обращения кредитора в суд?

Вы не хотите становиться банкротом?

Платформа работает в режиме бета-тестирования

По всем вопросам обращаться через форму обратной связи либо по телефону +79153256833

ВОЗМОЖНОСТЬ ИЗБАВИТЬСЯ ОТ ДОЛГОВ

Без поражения в правах,

как при банкротстве!

Без рисков потери имущества,

как при взыскании через ФССП!

Воспользоваться платформой

можно бесплатно!

Многие уже решают проблемы со своими долгами на нашем сайте дистанционно!

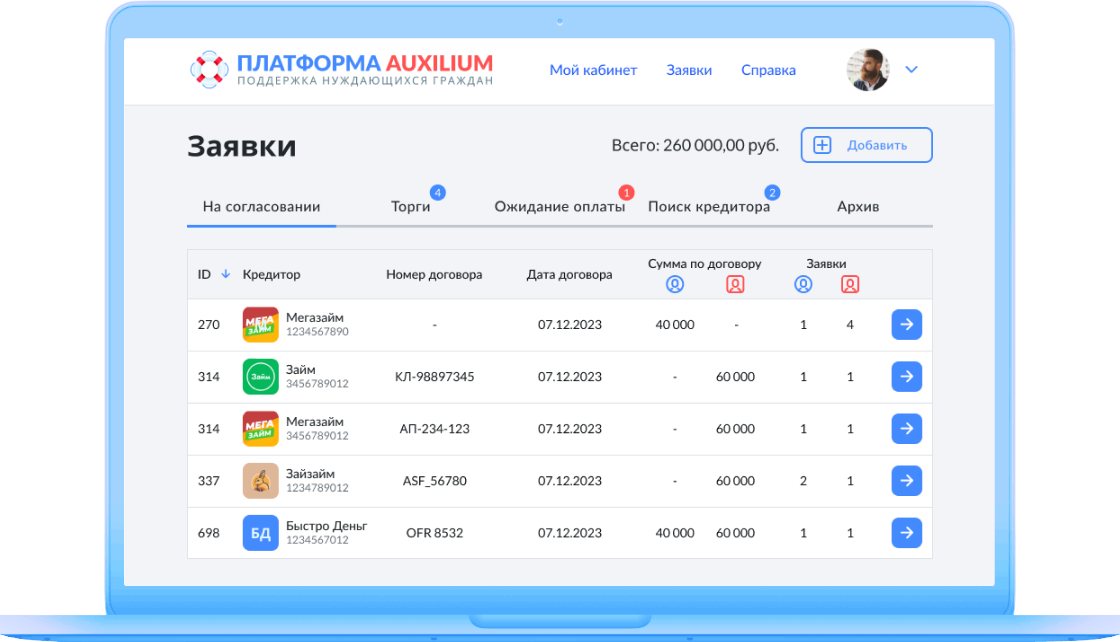

Кредиторы

Поступившие

заявки

Иркутск — ООО ПКО «Долг-консалтинг»: 12 350 руб.

Волгоград — ООО ПКО «Сегмент»: 60 000 руб.

Омск — ООО ПКО «Гарнет-Финанс»: 30 000 руб.

Кирово-Чепецк — ООО МКК «Забирай»: 48 300 руб.

Тюмень — ООО МФК «Мани Мен»: 16 250 руб.

Нижневартовск — ООО МФК «Рево технологии»: 40 000руб.

Краснодар — ООО МФК «Джой Мани»: 25 000 руб.

Пермь — ООО МКК «Ваши Добрый Деньги»: 60 000 руб.

Электросталь — ООО МФК «Кредит 911»: 120 000 руб.

Владикавказ — ООО МФК «Павелецкая»: 24 200 руб.

Москва — ООО МФК «Кредит Рус»: 49 254 руб.

Киров — ООО МКК «Лига денег»: 21 523 руб.

Ейск — ООО МФК «Веббанкир»: 49 175 руб.

Сланцы — ООО МФК «Быстроденьги»: 25 350 руб.

Воронеж — ООО МКК «4финанс»: 18 000 руб.

Санкт-Петербург — ООО МКК «Трангл»: 35 000 руб.

Ачинск — ООО МФК «СМСфинанс»: 38 490руб.

Ангарск — ООО МКК «Финансинвесткредит»: 40 000 руб.

Якутск — ООО МКК «АН БизнесИнвест»: 67 400 руб.

Иркутск — ООО ПКО «Долг-консалтинг»: 12 350 руб.

Волгоград — ООО ПКО «Сегмент»: 60 000 руб.

Омск — ООО ПКО «Гарнет-Финанс»: 30 000 руб.

Кирово-Чепецк — ООО МКК «Забирай»: 48 300 руб.

Тюмень — ООО МФК «Мани Мен»: 16 250 руб.

Нижневартовск — ООО МФК «Рево технологии»: 40 000руб.

Краснодар — ООО МФК «Джой Мани»: 25 000 руб.

Пермь — ООО МКК «Ваши Добрый Деньги»: 60 000 руб.

Электросталь — ООО МФК «Кредит 911»: 120 000 руб.

Владикавказ — ООО МФК «Павелецкая»: 24 200 руб.

Москва — ООО МФК «Кредит Рус»: 49 254 руб.

Киров — ООО МКК «Лига денег»: 21 523 руб.

Ейск — ООО МФК «Веббанкир»: 49 175 руб.

Сланцы — ООО МФК «Быстроденьги»: 25 350 руб.

Воронеж — ООО МКК «4финанс»: 18 000 руб.

Санкт-Петербург — ООО МКК «Трангл»: 35 000 руб.

Ачинск — ООО МФК «СМСфинанс»: 38 490руб.

Ангарск — ООО МКК «Финансинвесткредит»: 40 000 руб.

Якутск — ООО МКК «АН БизнесИнвест»: 67 400 руб.

В лучшем случае удастся договориться о реструктуризации задолженности, что, в конечном итоге, увеличит сроки и общую сумму долга.

Чаще всего дело заканчивается процедурой банкротства с поражением в правах на длительный срок.

Уступок ждать не приходится! Ваша задолженность - это “хлеб” взыскателя.

На платформе созданы условия для оперативного и бесконфликтного урегулирования задолженности с кредитором, где:

У вас трудная жизненная ситуация?

Много долгов по кредитам и займам?

Вы не можете выполнять требования?

Испытываете давление коллекторов?

Есть угроза обращения кредитора в суд?

Вы не хотите становиться банкротом?

Зарегистрируйтесь на сайте Фонда, получите личный кабинет и подайте заявку на урегулирование вопроса с задолженностью.

Ваша анкета пройдет модерацию, и вы сможете сделать предложение своему кредитору по закрытию долга на доступных для вас условиях.

Определите сумму, которую вы готовы вернуть кредитору в обмен на полное закрытие долга и отправьте свое предложение.

Дождитесь согласия кредитора на ваши условия или встречного предложения от него, которое ляжет в основу Мирового соглашения.

Когда вы достигли компромисса с кредитором и согласовали сумму погашения, произведите уплату Цены Мирового соглашения из личного кабинета с помощью электронного кошелька.

После того, как кредитор получит на свой расчетный счет Цену Мирового соглашения, он выпустит для вас Справку о полном исполнении ваших обязательств, отсутствии задолженности и прекращении действия договора.

НАШ САЙТ – ЭТО ВОЗМОЖНОСТЬ ПРИМИРИТЬСЯ С КРЕДИТОРОМ НА УСЛОВИЯХ ДОСТУПНЫХ ДЛЯ ВАС ЕЩЕ НА ДОСУДЕБНОМ ЭТАПЕ

Некоммерческая организация "Фонд поддержки нуждающихся граждан «Аксилиум (Помощь)» - это значимое звено современной социально-экономической системы. Задачей Фонда является содействие и поддержка граждан, попавших в трудную жизненную ситуацию и нуждающихся в вопросе урегулирования накопившихся задолженностей в различных сферах жизнедеятельности.

Программа реализуется в целях содействия гражданам в вопросе урегулирования задолженности перед микрокредитными организациями (МФО) и профессиональными коллекторскими агентствами (ПКО). Программа ориентирована на должников, которые имеют множественные кредитные отношения и исчерпали возможность выполнять условия договоров потребительских займов на текущих условиях.

Платформа AUXILIUM представляет собой онлайн-площадку для поиска компромисса между кредитором и должником. Архитектура площадки построена на принципах процедуры медиации и позволяет сторонам достигнуть и исполнить условия Мирового соглашения дистанционно в режиме «click» - без аудиального и визуального контакта.

архив

добрых дел

(отзывы открываются по клику)г. Москва

Елена К.Б.

-40 560 руб.

г. Санкт-Петербург

Мадина Ж.Ю.

-110 420 руб.

г. Ростов-на-Дону

Евгений Л.Р.

-16 000 руб.

г. Сургут

Валентина П.

-12 600 руб.

г. Казань

Ирина Т.О.

-35 000 руб.

г. Москва

Елена К.Б.

-40 560 руб.

г. Санкт-Петербург

Мадина Ж.Ю.

-110 420 руб.

г. Ростов-на-Дону

Евгений Л.Р.

-16 000 руб.

г. Сургут

Валентина П.

-12 600 руб.

г. Казань

Ирина Т.О.

-35 000 руб.

г. Москва

Елена К.Б.

-40 560 руб.

г. Санкт-Петербург

Мадина Ж.Ю.

-110 420 руб.

г. Ростов-на-Дону

Евгений Л.Р.

-16 000 руб.

г. Сургут

Валентина П.

-12 600 руб.

г. Казань

Ирина Т.О.

-35 000 руб.

г. Москва

Елена К.Б.

-40 560 руб.

г. Санкт-Петербург

Мадина Ж.Ю.

-110 420 руб.

г. Ростов-на-Дону

Евгений Л.Р.

-16 000 руб.

г. Сургут

Валентина П.

-12 600 руб.

г. Казань

Ирина Т.О.

-35 000 руб.